23区 区分マンションに見る不動産投資市場

最近の収益物件は利回りが低下し、価格が高騰しているのではないか?そんな声があちこちでよく聞かれます。

今回は、東京23区の区分マンションの売買と賃貸動向から、現在の不動産投資市場について考えてみたいと思います。

投資用不動産価格の決まり方

まずは投資用不動産の価格がどう決まるかということを確認しておきましょう。投資用不動産の価格は、一般に次の算式で計算されます。

年間総収入 ÷ 表面利回り = 価格

本来は年間総収入、表面利回りではなく、不動産の運営経費を控除した年間純収入とネット利回りとするのが正しいのですが、ここでは簡便化のため年間総収入と表面利回りとして考えます。ところで、表面利回りは、次の算式で表すことができます。

表面利回り = 金利 + イールドギャップ

表面利回りは少なくとも調達した金利より高くないと投資する意味がありません。つまり、表面利回りは、金利にどの程度の上乗せをすれば投資したいかということを意味しているのです。この上乗せ分のことをイールドギャップと呼んでいます。

なお、イールドギャップは、投資用不動産の立地や構造、築年数といった個別要因や、市場環境といった外部要因によって変化します。例えば、利便性が良く賃貸需要が高い立地ならばイールドギャップは低めに、築年数が古く維持管理費がかかる可能性が高ければ、そのコストを吸収できるような水準までイールドギャップは高まります。また、景気が良いときはいわゆるリスクオン(リスクをとろうとする状態)になりイールドギャップは低くなります。

以上から、投資用不動産の価格は、

年間総収入 ÷ (金利 + イールドギャップ)

という算式で求めることができるわけです。

投資用不動産価格が今後さらに上昇するとすれば、

・年間総収入が上昇する

・金利が低下する

・イールドギャップが低下する

といったいずれかの事象が発生する必要があるということになります。

伸び悩む賃料

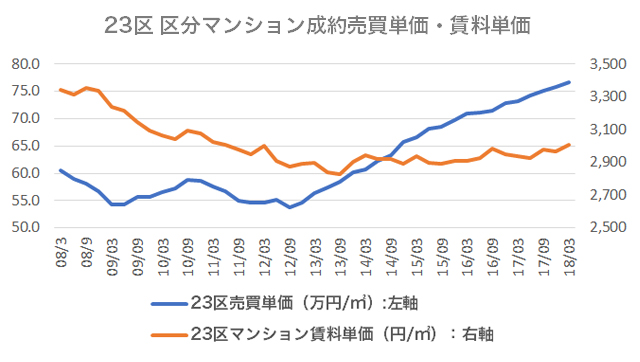

投資用不動産価格の決まり方をおさらいしたところで、23区の区分マンションの売買価格と賃料水準の推移について見てみましょう。

(東日本不動産流通機構「市況データ」「首都圏賃貸取引動向」より筆者作成)

売買単価は08年9月のリーマンショック後に一気に低下、その後上昇を見るものの11年3月の東日本大震災の影響で再び低下。12年末の政権交代と日銀による金融緩和により現在まで上昇トレンドが続いています。

一方賃料単価は、リーマンショック後から13年9月まで低下を続け、その後、横ばいから微増にとどまっているのです。結果、投資用不動産価格の表面利回りが低下したということになります。今後、賃料水準がリーマンショック前の水準に戻るかどうかですが、昨今の経済環境からすると楽観視はとてもできないでしょう。

これ以上の低下を期待しにくい金利とイールドギャップ

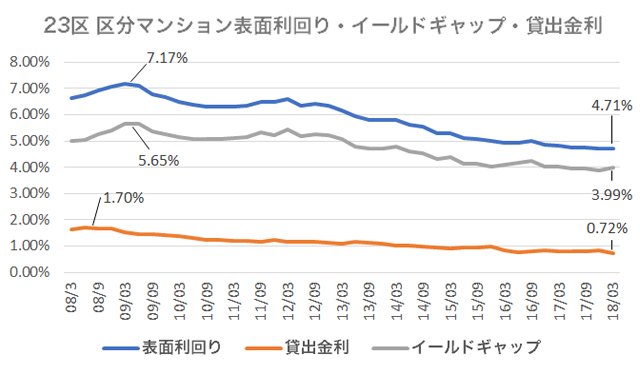

次に表面利回り、貸出金利、イールドギャップの動きを見てみましょう。貸出金利は日銀統計の貸出約定平均金利(新規/長期/国内銀行)を利用していますので、必ずしも不動産投資に斯かる融資金利と同じというわけではありませんが、傾向をとらえるという意味では問題ないと考えます。

さて、貸出金利は10年前に約1.7%でしたが、現在は0.72%まで低下しています。銀行の体力からするとほぼ限界と思われますので、今後さらなる金利低下を望むことは難しそうです。つまり、金利低下⇒表面利回り低下⇒投資用不動産価格の上昇という流れは期待できないということです。

(東日本不動産流通機構「市況データ」「首都圏賃貸取引動向」、日銀統計「貸出約定平均金利(新規/長期/国内銀行)」より筆者作成)

次にイールドギャップを見てみましょう。イールドギャップはリーマンショック後に5.65%まで高まりますが、その後、徐々に低下してきます。イールドギャップは、リーマンショック前から民主党政権が倒れるまでの期間、5%~5.65%の範囲で上下動していたのですが、自民党政権に変わり、黒田日銀総裁による超金融緩和政策が始まると様相が一転し、現在では4%を切る水準にまで低下しています。

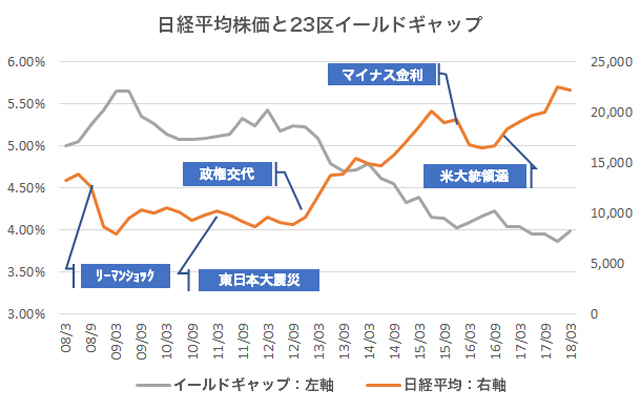

次に、イールドギャップの動きをもう少し詳しく見るために日経平均株価の動きと比較して見てみましょう。

一見すれば、両者は逆相関(ちょうど反対)の動きとなっていることがわかると思います。リーマンショックで株価が下がればイールドギャップは上昇、東日本大震災で株価が下がれば、イールドギャップは上昇、政権交代で経済に対する安心感が高まればリスクオンの状態になりイールドギャップは低下、といった動きになっているのです。

ところがです。16年秋の米大統領選以降、この逆相関に少々変化が起きているのです。ご覧の通り、米大統領選以降、株価は大きく上昇していますが、イールドギャップはさほど低下していないのです。どちらかというと横ばい傾向になっています。

このことは、投資家からするとこれ以上のイールドギャップの低下を受け入れらないほどに不動産投資の採算が合わなくなってきているということを意味します。あるいは、投資用不動産の価格がずいぶんと高くなっており、これ以上の上昇はないだろうから売り時だと感じているということなのです。

以上から、賃料上昇、金利低下、イールドギャップ低下のいずれも期待できない状況である現在は、投資用不動産の価格が高値安定状態にあり、近い将来、価格調整が始まる可能性があるということになります。いつから価格調整が始まるかはわかりませんが、国内外経済に大きな問題事象が発生すれば、金利やイールドギャップが上昇し、投資用不動産の価格が下落し始めるはずです。

今投資するなら、売上上昇余地や経費削減余地のある物件にフォーカスすること、借入比率をあまり高くしないことが大切でしょう。

| ・ | 本コンテンツに掲載の情報は、執筆者の個人的見解であり、当社の見解を示すものではありません。 |

| ・ | 本コンテンツに掲載の情報は執筆時点のものです。また、本コンテンツは執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について執筆者及び当社が保証するものではありません。 |

| ・ | 本コンテンツは、情報提供を目的としたものであり、特定の金融商品の取得・勧誘を目的としたものではありません。 |

| ・ | 本コンテンツに掲載の情報を利用したことにより発生するいかなる費用または損害等について、当社は一切責任を負いません。 |

| ・ | 本コンテンツに掲載の情報に関するご質問には執筆者及び当社はお答えできませんので、あらかじめご了承ください。 |