借入金による賃貸アパート建築という相続対策の落とし穴

2015年1月に相続税法の改正により基礎控除が従来の6割に減額されました。これによって、相続税が今までかからなかった方々にも課税される可能性が高まり、また、未曾有の超低金利という環境も相まって、借入金による賃貸アパート建築という相続対策に拍車がかかったと言われています。

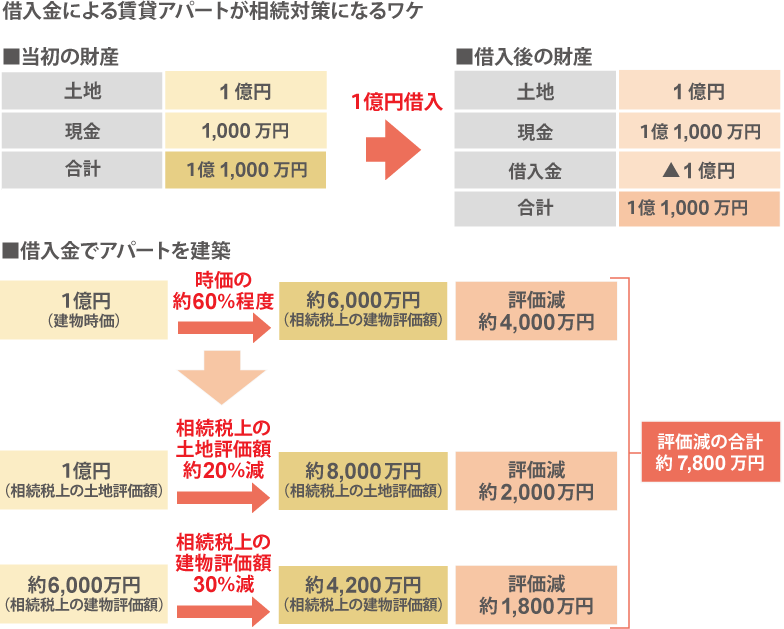

借入金による賃貸アパートが相続対策になるワケ

相続税の計算は、簡単に言えば、総資産から借入金を差し引いた純資産の多寡によって税額が変わる仕組みになっています。ですから、お金を借りてマイナスの資産を増やすだけでは相続対策にはなりません。プラスの資産として同じ分だけ現金が増えるわけですから、純資産に変化はないわけです。

意味があるのは、借入によって調達したお金で賃貸アパートなどを建築する場合です。仮に土地1億円、現金1000万円を保有する人が、1億円の借入をして賃貸アパートを建築したとすると、次のような相続税の節税対策となる場合があります。

●1億円借りることで現金は1億円増え、借入金も1億円増える。

●借入で調達した現金1億円で建物を建てると、相続税上の建物評価額は6000万円程度となる(相続税においては建物の評価額が固定資産税評価額を採用でき、固定資産税評価額は時価の6割程度とされている)。よって、約4000万円の評価減が可能となる。

●賃貸アパートが満室の場合、土地の評価額は貸家建付地という評価ルールにより8000万円程度に下がる(※)。

また、建物の評価額(6000万円程度)はさらに3割減となり4200万円程度まで下がる。つまり約3800万円の評価減となる。

以上から、当初、1億1000万円の財産を、3200万円程度まで下げることができる。

(※)貸家建付地は、通常の土地評価額(自用地価格)×(1-借地権割合×借家権割合×賃貸割合)で算出される。一般の住宅地における借地権割合は6割か7割ということが多いこと、借家権割合はほとんどの場合3割となっていることから、賃貸割合が100%であれば自用地価格の約8割程度に下がることになる。

このように、現金を建物に変えることで相続税評価額を低くすること、賃貸アパートを建築し満室にすることで相続税評価額を低くすることを通じて、相続税の節税を図ることができるのです。

しかし、借入による賃貸運営は、前述のような単純な計算だけではなく、気を付けたい4つの落とし穴があるのです。

4つの落とし穴

ひとつ目は賃料収入の減少です。新築時は高い賃料でも満室となり易いものですが、時間の経過とともに賃料は下がります。また退去のたびに、原状回復費や入居募集費用がかかりますので支出が増えますし、空室期間が長くなれば収入がさらに減ります。特にワンルームタイプは2年~3年で入居者が入れ替わることが多いため、費用も空室リスクも高まる傾向があります。

空室リスクを回避するために一括で建物を借りてもらうという家賃保証(サブリース)という方法がありますが、家賃保証だからといって安心はできません。保証される家賃は実際の市場賃料より低めとなりますし、家賃保証契約も一定期間で更新しますので、更新のタイミング毎に家賃が下がるというのが一般的です。また、退去されても保証家賃は入ってきますが、原状回復費は支払わなければならないのが通常です。

二つ目は設備の減価償却が終わった後の問題です。一般に、建物設備の税務上の耐用年数は15年ですので15年を経過すると、建物設備の減価償却費がゼロになります。税金を計算する際、収入から建物設備の減価償却費を差し引いた上で税率を乗じますので、その分税額が上がってしまい手取りが減ってしまうのです。

三つ目は金利です。未曾有の低金利ですが、今後ずっと低位安定とは限りません。金利が上昇すれば利払い額は上昇し、最終手取りは減ってしまいます。元利均等返済ならば、金利が上昇しなくても時間の経過とともに利払いが減りますので、経費として計上でき、収入から引き算できる金利が少なくなることによって最終手取が減ります。

最後は長生きリスクです。借入による賃貸アパート建築という相続対策において、最も効果が出る時期というのは借り入れた瞬間なのです。時間の経過とともに、元本返済が進み、借入元本は徐々に減っていきますので、相続対策の効果は薄れていきます。さらに、賃貸運営によって現金がたまっていくと、その分相続税額が上がるという現象も発生します。

数年に一度は再検討を

借入による賃貸アパート建築という相続対策は、これらの影響をよく考えながらプランニングしていく必要があるのですが、筆者の経験からすると、一般的な不動産会社や建築会社がこうした落とし穴を具体的に説明してくれるかというと必ずしもそうではないことが多いのです。

その結果、相続対策を行っても気づいたら上述のような様々な要因で最終手取りが減って赤字になってしまったり、相続効果が薄れたりといったことが発生してしまうことが起こるのです。

ですから、相続税や不動産賃貸事業に詳しい税理士などの専門家に相談してアドバイスをもらうと安心でしょう。

なお、過度な節税対策に対し、相続税評価額が時価よりもあまりにも低すぎる場合は、不動産鑑定評価による時価で評価すべきという国税当局の主張が最高裁で認められたという事例がありますので、税理士などの専門家と十分な相談を行うことをお勧めします。

| ・ | 本コンテンツに掲載の情報は、執筆者の個人的見解であり、当社の見解を示すものではありません。 |

| ・ | 本コンテンツに掲載の情報は執筆時点のものです。また、本コンテンツは執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について執筆者及び当社が保証するものではありません。 |

| ・ | 本コンテンツは、情報提供を目的としたものであり、特定の金融商品の取得・勧誘を目的としたものではありません。 |

| ・ | 本コンテンツに掲載の情報を利用したことにより発生するいかなる費用または損害等について、当社は一切責任を負いません。 |

| ・ | 本コンテンツに掲載の情報に関するご質問には執筆者及び当社はお答えできませんので、あらかじめご了承ください。 |