不動産投資の特徴とリスクをおさえておこう~金融商品との比較

「投資用不動産は比較的安定した賃料収入が見込める」と言われることに魅力を感じ、興味を持ち始める方は少なくありません。値動きの大きい金融商品や、ほとんど収益が見込めない預貯金・債券だけでは先々が不安になるため、これらとは違う特徴を持った不動産を資産形成に組み入れようと思われるようです。

それも選択肢のひとつですが、投資である以上は当然リスクもありますので押さえておく必要があります。ここでは、不動産投資について金融商品との比較を通してその特徴に触れた後、不動産を保有した場合の主なリスクについてもご説明します。

※記事内に掲載している写真はすべてイメージです。

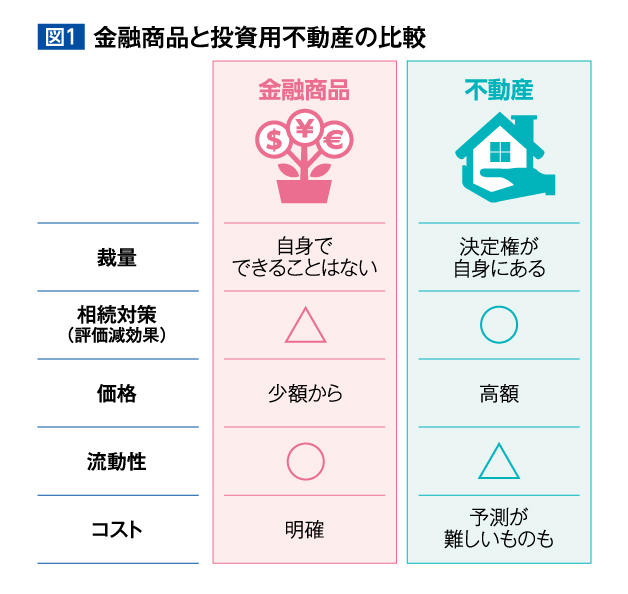

金融商品と投資用不動産の比較

<裁量>

一般の金融商品は、ご自身でその価値を高めたり収益性を改善することは難しいものです。株式等を購入した後は基本的に、それを継続保有するか売却するかの決断しかありません。

一方投資用不動産は、購入後の工夫次第で収益を向上させることが可能です。設備の入れ替えや内装替え、賃料設定、入居者募集方法など、様々なものを組み合わせて、自身でその時点のマーケットに合ったものを提供していくことが可能です。

<相続対策(評価減効果)>

現金や金融商品は基本的にそのままの価格で評価されるため、評価減という意味では対策しにくいものです。

一方不動産には時価・建築価格と評価額の間に乖離があり、土地・建物ともに現金で持つよりも評価を下げることができます。それを貸家にすることで更なる評価減効果を得られるため、相続対策のひとつとして活用されることが多いのです。

<価格・流動性>

一般の金融商品は数万円、数十万円単位の売買が多く、換金性・流動性もあるものが多いでしょう。(一部、期間のしばりがあるものや限定されたマーケットといった例外もあります)

不動産の場合は最低でも数百万円~と高額になりますし、購入される方が融資を受ける場合も多いため、その審査なども含めると、売却に出してから実際に換金されるまでにはある程度時間が必要です。

<コスト>

購入時、保有時、売却時にかかる費用(手数料)について、通常の金融商品は〇%などと数字で明示されており、分かりやすいと言えるでしょう。

一方不動産は、特に保有時にかかる費用の予測がしにくい部分があります。事前にある程度想定をしていたとしても、設備の故障など、突発的に金銭的な負担が発生する可能性があります。

続いて、投資用不動産を保有した場合の主なリスクについてです。

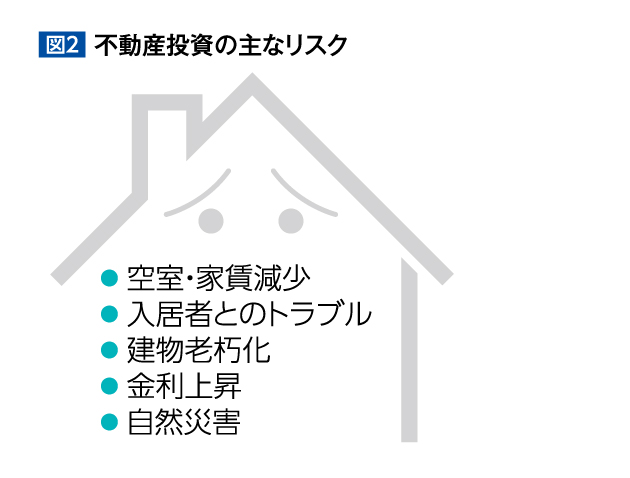

不動産投資の主なリスク

<空室・家賃減少>

インターネットの賃貸ポータルサイトでの情報収集や、物件周辺にある管理会社への聞き込みなどから、事前に空室率・賃料減少についてある程度の仮説を立てます。家賃相場の推移や敷金・礼金の設定状況、どのような入居者が見込まれるのか、競合物件の状況等について情報を集め、最終的な判断は自身で行います。またそれらはあくまで現時点のものですから、将来については不確定要素として見積もっておきます。

例えば空室率であれば5~15%程度見ておくなど、幅を持たせておくと良いでしょう。(数字は立地や築年、時期等によって変わります)

不動産の価値は、収益性(賃料収入)で決まるという考え方が日本でも大きくなっています。将来売却する可能性も考えた場合、価値の下落を防ぐためにも、賃料収入減を最小限に抑えるような「経営」を目指したいところです。

<入居者とのトラブル>

日常生活の中では様々なことが起こり得ます。鍵をなくした、エアコンが効かない、給湯器がこわれた、隣から聞こえる音がうるさいといった問い合わせは日々あります。そのような時に迅速に対応しなかったことが、トラブルにつながることも。管理会社や専門家との連携で、トラブルを未然に防ぐ仕組みと起きてしまった時の対処を考えておくことも大切です。

<建物老朽化>

建物は、一度買ってしまったら終わりではありません。建物の良い状態を保つには、その後の定期的なメンテナンスが不可欠です。中期的な修繕計画を念頭にそれに沿った積立をしていきましょう。特に1棟アパート・マンションの場合は、引き継ぐ修繕積立金等がありませんので、オーナーご自身がしっかり考えておく必要があります。

<金利上昇>

超低金利が続く中ではなかなか現実として考えられないかもしれませんが、融資を利用して投資用不動産を購入した場合は、金利が上昇した時に備え場合のシミュレーション・繰り上げ返済の準備をしておくことは大切です。金額が大きくなる不動産だからこそ、慎重に見積もっておきたいところ。金利上昇時は、不動産が売却しにくくなる可能性にも注意しておきましょう。

<自然災害>

火災保険や地震保険等でどこまで補てんできるかを、費用対効果も含めて検討します。担保する範囲によって保険料も多少変わることも踏まえておきます。昨今これらの保険料は上昇傾向にあり、その分ランニングコストがアップする可能性もあると考えておいた方が良いでしょう。

不動産も「投資」ですから、メリットもあれば当然リスクもあります。

不動産経営では想定外のことも起こり得ますが、少なくとも事前に考えられるリスクに対しては心づもりと準備・対策をしておくことが大切です。

| ・ | 本コンテンツに掲載の情報は、執筆者の個人的見解であり、当社の見解を示すものではありません。 |

| ・ | 本コンテンツに掲載の情報は執筆時点のものです。また、本コンテンツは執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について執筆者及び当社が保証するものではありません。 |

| ・ | 本コンテンツは、情報提供を目的としたものであり、特定の金融商品の取得・勧誘を目的としたものではありません。 |

| ・ | 本コンテンツに掲載の情報を利用したことにより発生するいかなる費用または損害等について、当社は一切責任を負いません。 |

| ・ | 本コンテンツに掲載の情報に関するご質問には執筆者及び当社はお答えできませんので、あらかじめご了承ください。 |