相続した住宅を売却するなら3年以内に解体売却が得策

総務省が平成27年に発表した「平成25年住宅・土地統計調査」では空き家は820万戸と言われています。これは全国にある住戸のうち13.5%もの割合になり、住宅7~8軒に1軒が空き家となる大きな社会問題になっています。その後も少子高齢化が進みつつある日本では空き家問題は深刻化の一途にあります。既に自宅を所有している方や親の家から遠くに住まわれている方にとって、親の自宅の整理は他人事とは言えません。

親と非同居の場合は相続税が大きい

親が亡くなった後の自宅は、同居していた子供、もしくは自宅を所有していない子供が相続し、住まいとして居住し要件を満たす場合には、土地の評価額が8割減となり相続税はかからないケースがあります。

しかし、核家族化が進行している現在、親と同居していなかった場合は減額措置がありませんので、評価額から基礎控除【3,000万円+600万円×相続人数】を引いた残りの額に相続税がかかります。従って、相続人が1人で自宅が東京都内のような場合では相続税が百万円単位でかかってしまい、売却をせざるを得ないケースも少なくありません。

親の家を壊してしまうと固定資産税が増額

それでも、将来、建て替えて居住しようと考えれば相続税を支払って維持しようとする選択肢もあるでしょう。また、住まないとしても、遺品の整理の手間の煩雑さや、親せきなどの手前、売らずに放置しているケースが少なくないのです。

そのような場合、住宅を解体しようとすれば解体費がかかるうえ、建物がなくなると固定資産税が6倍近くに増額になってしまうため、そのままにしているケースが多いのです。

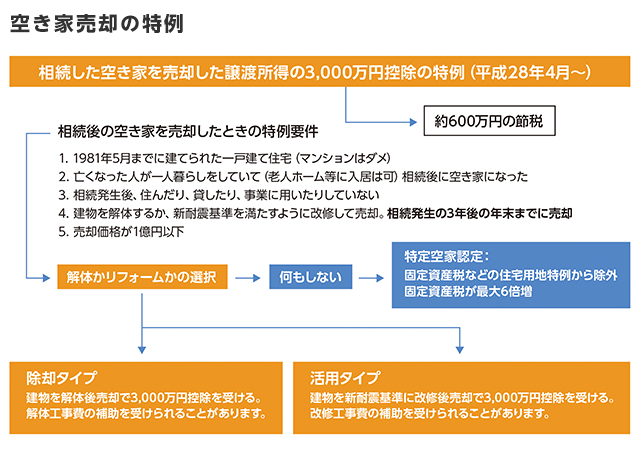

特定空家に指定されると固定資産税の減額措置がなくなる

空き家の社会問題化で平成26年に「空家等対策の推進に関する特別措置法」が立法化されました。空き家が放置され著しく(1)保安上危険となる恐れのある状態(2)衛生上有害となる恐れのある状態(3)景観を損なっている状態(4)周辺の生活環境の保全が損なわれる状態、にあてはまると、「特定空家」に認定され、固定資産税の減額措置の適用対象から外れます。

そのため、これまでのように放置していれば固定資産税も少なく、将来必要性が生じたときに売却や建て替えを考えればよいというわけにはいかないのです。

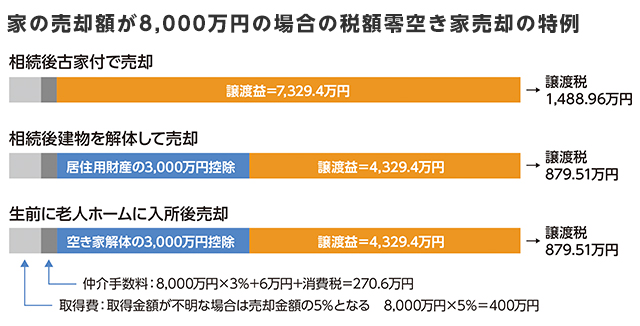

相続後の空き家を売却すると譲渡益の20%が税金

相続した親の家(5年を超えて保有)を売却すれば、譲渡益に対して所得税・住民税・復興特別所得税あわせて20.315%が譲渡税として課されます【譲渡益=売却金額-取得費(含む解体費等)-譲渡費用】。

住宅が8,000万円で売却されたとすれば、取得費が不明なら5%とされ400万円が取得費として控除され、譲渡費用である仲介料が270.6万円とすれば、譲渡益は7,329.4万円【8,000万円-400万円-270.6万円】となります。

譲渡税は譲渡益の20.315%ですから、1,488.96万円になり、売却金額から税金・仲介料を引いた手残りは6,240.44万円【8,000万円-270.6万円-1,488.96万円】になってしまいます。(相続開始から3年10カ月以内に相続財産を売却した場合には、支払った相続税の内対象不動産に関わる相続税分が取得費として加えることが出来ます)。

相続後の空き家を解体売却すれば約600万円の節税になる

空き家を放置させないため、平成28年の税制改正で一定の要件にあてはまり、解体して売却すれば3,000万円の特別控除がうけられる特例措置が設けられました。

下図の特例要件にあてはまり売却した場合は3,000万円控除が適用できるため、前例では譲渡益は解体費(100~200万円)を除けば4,329.4万円【8,000万円-400万円-270.6万円-3,000万円】で、譲渡税は譲渡益の20.315%ですから879.51万円になります。売却金額から税金・仲介料を引いた手残りは6,849.89万円【8,000万円-270.6万円-879.51万円】と609.45万円の大きな節税になります。

相続後に一定期間居住して売却した場合には居住用財産の3,000万円の特別控除が受けられますが、空き家の特例要件にあてはまれば引っ越して親の家に住まなくとも同様の節税効果が得られるのです。解体費用については補助金が出るケースが多いので各自治体に確認してください。

3,000万円の特別控除は空き家の特例要件を満たし、新耐震基準を満たすように改修して売却する場合も適用されますが、耐震改修に150~250万円ほどかかりますので手取り額を考慮すれば得策とは言えないでしょう。

相続前に老人ホームに入っていても居住用財産の特別控除が受けられる

居住用財産を売却した場合には3,000万円の特別控除があり大きな節税になるのですが、実際に親が住んでいなく老人ホームに入っていたとしても、ホームに入所後3年目の年末までに売れば同様の控除が受けられ前例だと609.45万円の節税になり親の介護費用の一助になるでしょう。

親の家を相続したが親の家に住み替える必要がないため、手つかずに空き家のまま放置している住宅が増加しています。空き家にしておけば固定資産税等が課されてしまいます。しかし、一定の要件に当てはまれば相続後3年以内に解体して売却することは、上図で分かるように大きな節税につながります。同様に親が老人ホームに入り介護費用が必要な場合でも、入所後3年以内なら大きな節税につながりますので、検討することをお勧めします。

| ・ | 本コンテンツに掲載の情報は、執筆者の個人的見解であり、当社の見解を示すものではありません。 |

| ・ | 本コンテンツに掲載の情報は執筆時点のものです。また、本コンテンツは執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について執筆者及び当社が保証するものではありません。 |

| ・ | 本コンテンツは、情報提供を目的としたものであり、特定の金融商品の取得・勧誘を目的としたものではありません。 |

| ・ | 本コンテンツに掲載の情報を利用したことにより発生するいかなる費用または損害等について、当社は一切責任を負いません。 |

| ・ | 本コンテンツに掲載の情報に関するご質問には執筆者及び当社はお答えできませんので、あらかじめご了承ください。 |