【三菱UFJ信託銀行監修】プロが教える!不動産と資産形成

住宅ローンの繰り上げ返済について

公開日:2022/01/13

住宅ローンは、“人生最大の借金”ともいえます。住宅ローンを返済中の人の多くが、「できるだけ早く住宅ローンを完済して解放されたい」と思っているのではないでしょうか。そこで今回は、住宅ローンの繰り上げ返済を賢く活用するポイントについてご紹介します。

繰り上げ返済について

検討している男性

2年前にマイホームを購入しました。35年の住宅ローンを組んだので、このままいけば完済するのは自分が70歳になったときです。定年後も住宅ローンの返済を続けるのは避けたいので繰り上げ返済を検討したいのですが、いつ、どのように行うのがよいのでしょうか。

- 相談者:37歳 男性

- 家族構成:妻・長女・長男・次男

- 資産:預貯金350万円

- 住宅ローン借入金額:4,000万円

- 住宅ローン返済額:123,455円/月

- 繰り上げ返済には、返済期間短縮型と返済額軽減型の2つのタイプがあります。早期に繰り上げ返済を行うほど利息の削減効果は大きくなります。

- ただし、あまり無理をして繰り上げ返済をすると、予期せぬ出費の際に貯蓄が不足することもあるので、無理のないペースで繰り上げ返済を行うことが大切です。

繰り上げ返済のメリット

住宅ローンを定年後に持ち越さないために繰り上げ返済を検討しています。いつ、どのように行うのがよいのでしょうか。

繰り上げ返済とは、住宅ローンを借り入れた時にあらかじめ決められた毎月やボーナス月の返済額とは別に、ローン返済を行うことを指します。繰り上げ返済をした金額はすべて元金の返済に充てられるため、繰り上げ返済した分の元金はもちろん、そこにかかる利息の支払いもなくなります。

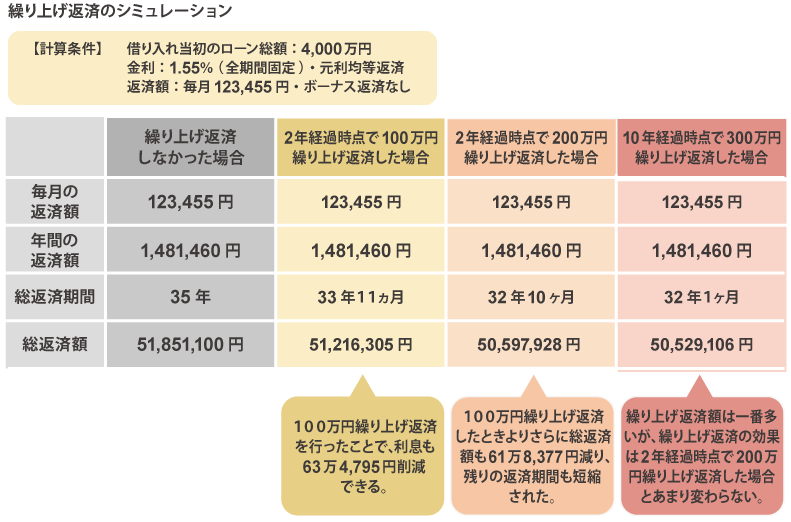

ご相談者様は、2年前、つまり35歳のときに返済期間35年で住宅ローンを組まれたとのこと。残りの返済期間は33年。つまり70歳での完済になりますね。

ところが、仮に今、100万円の繰り上げ返済を行うと、残りの返済期間は31年11ヵ月に短縮されます。これを何度か繰り返せば、定年までに住宅ローンを完済することができるというわけです。

なお、シミュレーションを見ていただくとおわかりになるように、100万円を繰り上げ返済することで、完済までの期間が短縮されるだけでなく、利息を含めた総返済額も63万4,795円少なくなります。つまり、繰り上げ返済を行うことによって利息の削減効果もこれだけ得られるということですね。

繰り上げ返済の2つのタイプ

なるほど。やはりメリットは大きいですね。ただ、返済期間は短縮されても、毎月の返済額そのものは変わらないのですね。

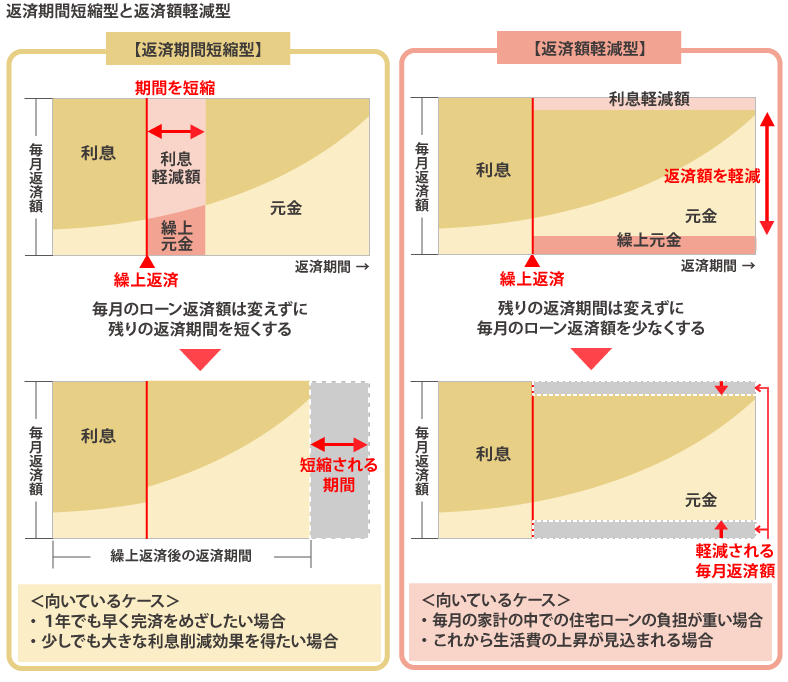

実は、繰り上げ返済には、「返済期間短縮型」と「返済額軽減型」の2つのタイプがあります。先ほどシミュレーションしたのは、これら2つのうちの「返済期間短縮型」です。

返済期間短縮型は、毎月のローン返済額は変えずに残りの返済期間を短くする繰り上げ返済です。返済額軽減型は、繰り上げ返済をしても残りの返済期間は変わりませんが、毎月のローン返済額が少なくなります。

同じ金額を繰り上げ返済した場合、通常、返済額軽減型よりも返済期間短縮型のほうが利息の削減効果は大きくなります。ただし、どちらがよいのかはそれぞれのご家庭の家計状況や繰り上げ返済の目的によるので一概には言えません。ご相談者様のように「定年までに住宅ローンを完済したい」というのであれば返済期間短縮型が向いていますし、「これから毎月の出費が増えそうだから負担を軽くしておきたい」というのであれば返済額軽減型が向いているかもしれません。

なお、いずれのタイプの場合であっても、同じ金額を繰り上げ返済するのであれば、早期に繰り上げ返済を行うほど利息の削減効果は大きくなります。

繰り上げ返済にもデメリットがある

繰り上げ返済をすることのデメリットもあるのでしょうか?

例えば、住宅ローン控除(住宅借入金等特別控除)は、住宅ローンの年末時点での残高に一定の控除率を乗じた金額を控除します。つまり、繰り上げ返済をすることでローン残高が減ると、控除が受けられる金額も減るということになります。

控除率は居住を開始した年や住宅の種類によっても異なりますが、控除率よりも住宅ローンの金利のほうが低い場合には、頑張って繰り上げ返済をするよりも住宅ローン控除を受けたほうが合理的な場合もあります。

繰り上げ返済との賢い付き合い方

う〜ん。いろいろ考えると悩ましいですね。

一番大切なのは「無理をしない」ということかもしれません。

「少しでも早く完済しなければ」「少しでも多くの利息削減効果を得たい」と考えると、貯蓄よりも繰り上げ返済を優先してしまいがちなのですが、いざというときに貯蓄が不足してしまっては元も子もありませんから、無理のないペースで繰り上げ返済を行うことが大切です。

なんといっても人生には予期せぬ出費がつきものです。予想外に教育費が膨らんだり、車の買い替えが必要になったりした場合に別途、教育ローンや自動車ローンなどを組むぐらいであれば、住宅ローンの金利のほうが低いはずですので、繰り上げ返済をせずにその分を貯蓄しておいたほうが有利といえます。

こうした出費以外にも、親の介護が必要になり実家をリフォームしなければならなくなった、地震で自宅の壁にヒビが入り修理をしなければならなくなった、病気で長期入院となり、まとまった医療費がかかったなど、いつ、まとまった出費が必要になるかはわかりません。こうした場合への備えとして、常に一定額の貯蓄をキープしたうえで、無理のないペースで繰り上げ返済を行っていくのがよいのではないでしょうか。

執筆:株式会社エフピーウーマン

- ご留意事項

- ・本コンテンツは、情報提供を目的としたものであり、特定の金融商品の取得・勧誘を目的としたものではありません。

・本コンテンツに掲載の情報は、執筆者の個人的見解であり、監修者及び当社の見解を示すものではありません。

・本コンテンツに掲載の情報は執筆時点のものです。また、本コンテンツは執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について執筆者、監修者及び当社が保証するものではありません。

・本コンテンツに掲載の情報を利用したことにより発生するいかなる費用または損害等について、当社は一切責任を負いません。

・本コンテンツに掲載の情報に関するご質問には執筆者、監修者及び当社はお答えできませんので、あらかじめご了承ください。